- 不動産投資の利回りはどれくらいが適切?

- 高利回り物件って安全なの?

- 利回り以外に何を重視すべき?

不動産投資に興味を持つ方にとって、利回りは投資の収益性を判断するための大切な指標ですよね。

しかし、

高い利回りが必ず良いわけじゃないのでは?

と疑問を抱いたり、

物件選びで他に気をつけるべき点は?

と不安になる方も多いでしょう。

例えば、高利回りでも修繕費が高い物件は注意が必要です。

結論として、利回りだけで物件を選ぶのは危険です!

成功する不動産投資には、物件の立地、物件の状態、空室リスクなど、利回り以外にも注目すべき多くの重要なポイントがあります。

この記事では、不動産投資歴10年のプロが、これまでの成功と失敗から学んだ具体的なアドバイスを提供し、あなたの悩みを解決します!

- 適切な利回りの基準と判断方法

- 高利回り物件の魅力とリスク

- 物件タイプごとの利回りの違い

- 利回り以外で注目すべきポイント

これらを知ることで、あなたは不動産投資で失敗しないための知識を得て、賢い物件選びができるようになります。

不動産投資に興味があるなら、この記事を読むことで大きなリスクを回避できます。

特に不動産投資を始めようと思っている、または始めている方はぜひ最後までお読みください!

不動産投資の利回りとは?基本を押さえよう

不動産投資における利回りは、投資額に対してどれだけの収益が見込めるかを示す重要な指標です。

利回りを正しく理解することで、投資判断を適切に行い、効率的な資産運用が可能になります。

不動産投資における利回りの基本

不動産投資を始める際に、最初に理解すべきポイントの一つが「利回り」です。

特に、利回りは物件選びや長期的な資産運用において欠かせない要素です。

不動産投資における利回りの定義

利回りとは、物件購入にかかった費用に対して、どれだけの収益が得られるかを示す指標です。

例えば、1,000万円の物件で年間100万円の家賃収入が得られた場合、利回りは10%となります。

収益の見込みやリスクを理解するために、利回りの計算は不可欠だとわかりますね!

利回りの種類は2つ

利回りの種類は、大きく2つあります。

ここでは2つの利回りを覚えておきましょう。

- 表面利回り(グロス利回り):物件購入価格に対する年間家賃収入の割合。簡易的に収益性を評価する指標。

- 実質利回り(ネット利回り):表面利回りから管理費や修繕費などの諸経費を引いた後の収益性を示す指標。

| 項目 | 表面利回り | 実質利回り |

|---|---|---|

| 計算対象 | 物件購入価格に対する家賃収入 | 家賃収入から諸経費を引いた収益性 |

| 計算の簡便さ | 簡単に計算可能 | 詳細な経費の把握が必要 |

| 利回りの正確性 | おおまかな収益性を示す | より実際の利益に近い収益性を示す |

表面利回りは、物件の購入価格に対する収益の大まかな指標です。

実質利回りは、管理費や修繕費などの諸経費を考慮した実際の収益性を示します。

例えば、表面利回りが10%の物件でも、管理費や修繕費がかかることで実質利回りが8%になることがありますよ。

①表面利回り(グロス利回り)

表面利回りは、物件の購入価格に対して年間の家賃収入がどれくらい得られるかを簡易的に計算した数値です。

これは不動産投資において最も基本的な指標であり、物件の収益性を大まかに評価するのに使われます。

特に、投資を始める際の目安として役立ちます。

表面利回り = (年間家賃収入 ÷ 物件購入価格) × 100

- 物件価格:1,000万円

- 年間家賃収入:100万円

表面利回り=(100万円÷1,000万円)× 100=10%

ただし、この計算は管理費や修繕費などのコストを含まないため、実際の収益性を正確に反映していないことに注意が必要です。

投資を対象とした不動産購入を検討する場合は、まずは表面利回りを計算して購入するかを決めていきますね。

②実質利回り(ネット利回り)

一方、実質利回りは、表面利回りに対してより現実的な数値です。

管理費、修繕費、固定資産税、保険料など、実際にかかる諸費用を考慮した上で計算されます。

そのため、実質利回りは投資物件の実際の収益性を評価する上で、より信頼できる指標となります。

実質利回り = ((年間家賃収入 – 諸費用) ÷ 物件購入価格) × 100

- 物件価格:1,000万円

- 年間家賃収入:100万円

- 管理費・修繕費:20万円

実質利回り=((100万円ー20万円) ÷ 1,000万円)× 100=8%

この数値は、収益をより正確に反映しているため、投資判断の基準として役立ちます。

表面利回りを計算して良さそうな物件があれば、実質利回りを計算していく流れですね。

利回りが高い物件のメリット・デメリット

利回りが高い物件は魅力的ですが、必ずしも投資成功を保証するわけではありません。

高利回り物件にはメリットがある一方で、デメリットも存在します。

ここでは、高利回り物件の具体的なメリットとデメリットについてわかりやすく解説します。

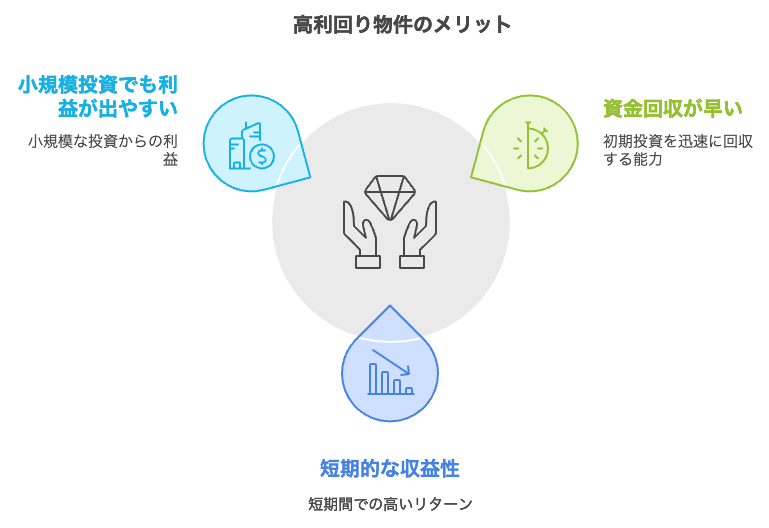

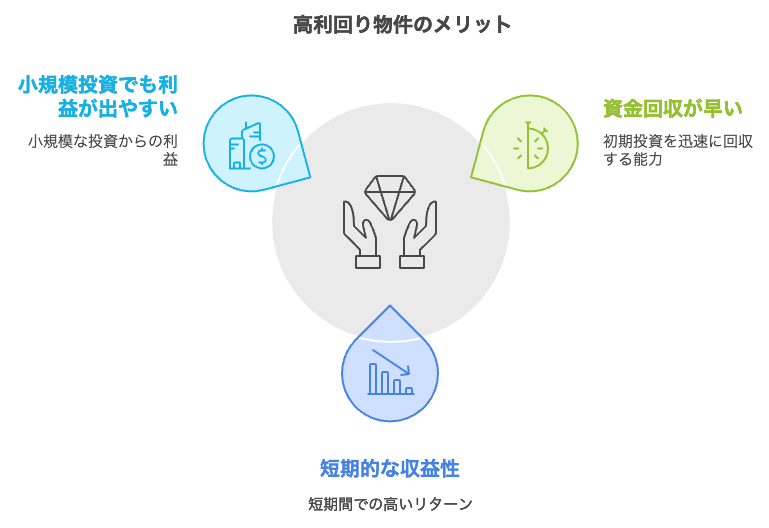

高利回り物件のメリット3つ

高利回り物件の主な3つのメリットを紹介します。

① 資金回収が早い

利回りが高い物件では、購入費用に対する家賃収入が大きいため、初期投資を1〜2年程度で回収できる可能性があります。

これにより、投資効率が向上し、次の投資を早期に始めやすくなります。

利回りが高い物件は、築古が多いですね。ただ、築古だと修繕費用がかかったり、出口戦略が難しい場合もあります。

②短期的な収益性が高い

投資額に対して高い収益が見込めるため、短期間でのリターンを得やすく、キャッシュフローを早期に安定させることが可能です。

特に短期間で利益を得たい投資家にとって魅力的です。

例えば、1,000万円の物件に投資し、年間家賃収入が200万円得られる場合、5年で投資額の回収が可能となります。

特に、短期間で利益を得たい投資家にとって魅力的です。

③小規模投資でも利益が出やすい

資金が限られている投資家でも、利回りが高い物件を選ぶことで収益を効率よく得られます。

このように初期投資が比較的少なくても、年間60万円の収益を得ることで投資の成果を感じられますね。

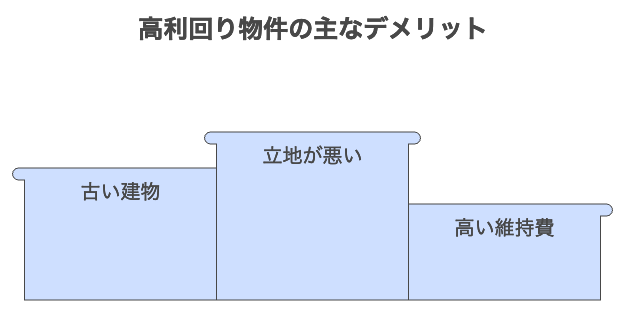

高利回り物件のデメリット3つ

高利回り物件には魅力がある一方で、以下の3つのデメリットにも注意が必要です。

①物件の立地が悪い場合が多い

利回りが高い物件は、交通の便が悪い地域や賃貸需要が低いエリアに位置していることが多いため、空室リスクが高まる可能性があります。

空室が続くと、収益が安定せず、思ったほどの利益を得られないこともあります。

築古で交通の便が悪い立地の物件こそ需要が少ないので、高利回りを実現できますね。

②建物が古いことが多い

利回りが高い物件は、築年数が古くメンテナンスが必要な場合が多いため、修繕費や管理費が予想以上にかかることがあります。

こうした追加コストが発生すると、実際の収益は大幅に減少する可能性があります。

③長期的な維持費が高くなる可能性

安価な物件は利回りが高くなることが多いですが、その分、長期的な維持費や修繕費がかさむリスクがあります。

短期的には収益が出ても、長期的な維持コストを考慮すると、結果的に利益が減る可能性もあります。

メリットとデメリットを表にまとめたので、ご確認ください!

| 項目 | メリット | デメリット |

|---|---|---|

| 資金回収 | 資金回収が早く、収益性が高い | 空室リスクや修繕費用がかさむ可能性 |

| 短期的な収益 | 短期間でキャッシュフローを安定化できる | 賃貸需要が低いエリアにある可能性 |

| 初期投資 | 小規模投資でも大きな収益が見込める | 長期的な維持費が高くなるリスク |

高利回り物件は短期間で高い収益を得る可能性がありますが、立地条件や物件の状態をしっかりと確認し、事前に地域の賃貸需要を調査するなどのデメリット対策を行うことが重要です。

投資判断を行う際は、メリットとデメリットをバランスよく考慮し、長期的な視点で収益を見積もりましょう。

適切な利回りの目安とは?

不動産投資を成功させるためには、利回りの目安を理解することが重要です。

この章では、不動産市場全体の利回りの基準と地域ごとの違いについてわかりやすく説明します。

不動産の種類ごとの平均利回り

- マンション: 4〜6%

- アパート: 6〜8%

- 一棟ビル: 8〜10%

マンションは安定性が高く、利回りは低めです。

アパートや一棟ビルは管理の手間がかかる分、利回りが高めです。

自分の投資スタイルに合わせて、物件を選びましょう。

地域別に見る利回りの違い

地域によっても利回りには大きな違いがあります。

東京や大阪など都市部では物件の需要が高いため、利回りは低めになりますが、安定した収益が期待できます。

地方では利回りが高くなる傾向にありますが、空室リスクが高まる可能性もあります。

都市部と地方の利回りの比較

| 地域 | 利回りの目安 |

|---|---|

| 東京都心部 | 3〜5% |

| 地方都市 | 7〜10% |

| 郊外エリア | 5〜8% |

東京都心部などの主要都市では、物件の需要が安定しているため、利回りは低いです。

しかし、賃貸需要が高いため、長期的に安定した収入を得られます。

地方や郊外エリアでは物件価格が低いため利回りが高くなる傾向にありますが、入居者を確保するのが難しい場合もあります。

利回りの適切な基準とは?

投資家が期待する利回りは、投資目的やリスク許容度によって異なります。

一般的には、都市部では安定収益を重視し、地方では高い利回りを狙う傾向があります。

利回りだけでなく、修繕費や管理会社の手数料などの管理コストや空室リスクも考慮して投資判断を行いましょう。

このように、利回りは地域や物件の種類によって異なるため、自分の目的に合った物件を選ぶことが重要です。

不動産投資における利回りが下がる原因4つと具体的な改善策4つ

利回りが下がる原因を知り、適切な対策を講じて安定した収益を維持しましょう。

ここでは、利回りが下がる主な原因とその対策を初心者にもわかりやすく解説します。

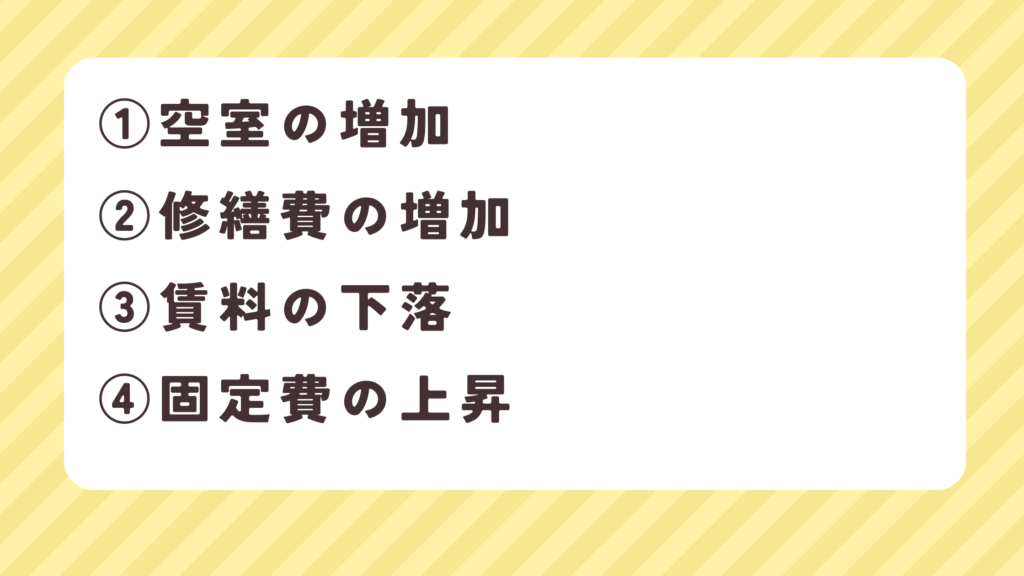

利回りが下がる4つの代表的な原因

不動産投資では、物件を購入した後に予期せぬコストや収益減少により、利回りが下がることがあります。

代表的な原因を以下にまとめます。

原因① 空室の増加

入居者が決まらず、家賃収入が減るためです。

例えば、周辺に競合物件が増えた場合や競合物件が新築で設備が充実している場合、または物件が駅から遠く交通の便が悪い場合には空室リスクが高まります。

原因② 修繕費の増加

建物の老朽化により修繕費がかさむからです。

原因③ 賃料の下落

競合物件の増加や地域の需要低下が原因です。

特に、新築物件の増加や人口減少により賃貸需要が低下している地域では、賃料の引き下げを余儀なくされることがあります。

原因④ 固定費の上昇

管理費や税金が予想以上に増えるためです。

例えば、固定資産税の引き上げや管理会社による管理費の値上げなどが原因となります。

空室が長期間続くと、家賃収入が減少し、利回りに大きな影響を与えます。

賃料が下がることも、利回りが低下する一因です。

利回りを維持するための具体的対策4つ

対策① 入居者募集の強化

魅力的な家賃設定やターゲットに合った広告を行います。

例えば、SNS広告やインターネットの賃貸サイトを活用したり、地域のコミュニティセンターに情報を提供するなど、ターゲット層に適したマーケティング手段を取り入れることが効果的です。

内覧会の実施や入居者紹介キャンペーンなどを通じて、入居者を早期に確保することが重要です。

対策② 定期的なメンテナンス

建物の老朽化を防ぎ、修繕費の増加を抑えます。

年1回以上の定期点検を行い、特に共用部分のメンテナンスを重視することで、建物全体の価値を維持しやすくなります。

対策③ 賃料の見直し

市場価格を調査し、適切な賃料に設定します。

賃料相場を定期的に確認し、柔軟に対応することで空室リスクを軽減できます。

対策④ コスト管理

管理費や修繕費を見直し、無駄な支出を抑えます。

管理契約の見直しや業者の比較検討を行い、コスト削減を図りましょう。

利回りが下がる原因と対策を表にまとめました!

| 原因 | 対策 |

|---|---|

| ①空室の増加 | 入居者募集を強化(SNS広告の活用、内覧会の実施、地域のチラシ配布などを活用) |

| ②修繕費の増加 | 定期的なメンテナンス(共用部分の点検と修繕、年1回以上のプロフェッショナルな点検) |

| ③賃料の下落 | 市場に合った賃料の見直し(賃料相場の調査と柔軟な賃料設定) |

| ④固定費の上昇 | 管理費や修繕費を定期的にチェック(管理契約の見直しや業者の比較検討) |

マンション、アパート、一棟投資の利回りとリスクを徹底比較

不動産投資を始める際、どの物件タイプを選ぶかによって利回りやリスクは大きく異なります。

この章では、物件タイプごとの利回りの違いと、それぞれの特徴やリスクについて説明します。

①マンション投資の利回りと特徴

マンション投資は、都市部に多く存在し、比較的安定した収益を見込める投資方法です。

特に、区分所有マンションは少額から投資が可能で、管理の手間も少ないことが特徴です。

都市部のマンション投資の平均空室率は5〜7%とされており、安定した賃貸需要が見込めます。

- 安定した賃貸需要: 都市部にあるマンションは賃貸需要が高いため、空室リスクが低いです。

- 管理の手間が少ない: 管理会社に委託できるため、日常の運営負担が少なくなります。

4%〜6%: マンション投資は利回りがやや低いものの、安定した収益を期待できるため、初心者にも向いています。初期投資が高いため、利回りが低くなる傾向があります。

ワンルーム投資に絶対やめておこう!

マンション投資をしよう!と思い立つと、不動産業者から

ワンルームマンションがおすすめですよ!

と言われることがあります。

ワンルームマンション投資は絶対にやめましょう。投資で収益どころか赤字が膨らみ、最悪の場合、自己破産になりかねません。

②アパート投資の利回りと特徴

アパート投資は、複数の部屋を持つ物件を購入し、それぞれを賃貸する投資です。

マンションに比べて利回りが高い一方、空室リスクやメンテナンス費用の増加などのリスクも存在します。

- 利回りが高い: 部屋数が多いため、全体の家賃収入が大きく、利回りが高くなります。

例えば、1部屋あたりの平均収益は30,000円から50,000円とされており、全体での収益が大きくなる点が魅力です。 - 修繕費がかかりやすい: 複数の部屋があるため、修繕やメンテナンスにかかるコストが増える可能性があります。空室リスクやメンテナンス費用が増加するリスクも考慮する必要があります。

- 6%〜8%: 利回りが高いため、短期間で収益を得ることができる可能性がありますが、管理や修繕費の負担も増えるため、注意が必要です。

③一棟投資の利回りと特徴

一棟投資は、マンションやアパートの建物全体を購入する投資です。

利回りが高く大きな収益を得られる一方で、投資額も大きくなります。

- 利回りが非常に高い: 全体を一括で運営するため、賃料収入が高く、利回りも大きくなります。

- 管理が大変: 一棟丸ごとの管理や修繕をすべて担当するため、共用部分の修繕や大規模修繕が頻繁に必要になるなど、負担が大きくなりがちです。

- 8%〜10%: 一棟投資は高い利回りが魅力ですが、管理の負担が大きくなるため、ある程度の経験や資金が必要です。

物件タイプごとの利回り比較表

| 物件タイプ | 平均利回り | 特徴 | リスク |

|---|---|---|---|

| マンション | 4〜6% | 安定した収益、管理の手間が少ない | 初期投資が高いため利回りが低くなる傾向がある |

| アパート | 6〜8% | 高利回り、短期的に収益を上げやすい | 修繕費や管理コストが高く、空室リスクがある |

| 一棟投資 | 8〜10% | 高収益、大規模運営が可能 | 管理の負担が大きく、共用部分の修繕や大規模修繕が頻繁に必要、投資額も大きい |

それぞれの物件タイプには、利回りやリスクが異なります。

投資目的や資金状況に合わせて、最適な物件タイプを選んでください。

不動産投資で失敗しないためのポイント【利回り以外に注目すべき点】

不動産投資で成功するためには、利回り以外にも注目して、安定した投資を目指しましょう。

利回りが高い物件でも、物件の選び方やリスクを見落とすと、投資に失敗する可能性があります。

ここでは、物件選びで失敗しないための重要ポイントや、利回り以外に考慮すべき要素について説明します。

物件選びで失敗しないための重要ポイント4つ

物件選びは、不動産投資の成否を大きく左右します。

以下の重要なポイントに注意し、成功する投資判断を行いましょう。

①立地条件の重要性

物件の立地条件は非常に重要です。

駅やバス停からの距離、周辺施設の充実度など、賃貸需要に直結する要素を確認してください。

②将来の資産価値を見極める

地域の発展性や人口動向をチェックし、長期的に収益を見込める場所を選びましょう。

③建物の築年数と状態

新築や築浅の物件は、修繕費が少なく済むためおすすめです。

築年数が古い物件はメンテナンス費用がかさむことがあるので、建物の状態をしっかり確認しましょう。

新築や築浅の物件は上級者向けなので、最初は築古で利回りが高い物件を狙っていくのも、戦略的にはいいですね。

④空室率の確認

賃貸需要が高いエリアかどうか、現状の入居率を必ず確認しましょう。

利回り以外に重視すべき4つの要素

利回りが高くても、他の要素に問題があると結果的に収益が悪化する可能性があります。

投資を行う際には、以下の4つの要素も必ず考慮しましょう。

①キャッシュフローの管理

毎月の収入と支出をバランスよく管理し、余裕のある資金計画を立てることが大切です。

安定したキャッシュフローがなければ、投資リスクが高まります。

②物件管理の手間

自分で管理するのか、管理会社に依頼するのかを検討しましょう。

管理会社に物件管理を依頼する場合、管理費用の相場は一般的に月額家賃の5%〜10%程度です。

具体的には、家賃収入が40,000円の場合、月額管理費は約2,000円〜4,000円です。

また、修繕積立金や保険、固定資産税なども考慮する必要があります。

修繕積立金は、物件の規模によって月額10,000円以上になることもあるので、確認が必要です。

新築や築浅の物件は上級者向けなので、最初は築古で利回りが高い物件を狙っていくのも、戦略的にはいいですね。

③修繕リスクとコスト

長期的に修繕費がかかることを考慮し、物件のメンテナンス計画を確認してください。

適切なメンテナンスを行うことで、資産価値を維持しやすくなります。

④将来の売却計画を立てる

将来的に物件を売却する際、どの程度の価格で売れるかを見込んで投資判断を行いましょう。

賃貸収益だけでなく、売却益も視野に入れ、最適なタイミングで売却することが投資成功の鍵です。

物件選びと利回り以外の要素をまとめました!

| 項目 | 重要ポイント |

|---|---|

| 立地条件 | 駅や周辺施設、交通の利便性 |

| 建物の状態 | 修繕費のリスクを最小限に抑える |

| キャッシュフロー | 収入と支出のバランスが取れているか |

| 空室リスク | 入居率が安定しているか |

| 将来の資産価値 | 地域の発展や人口動向を把握する |

| 管理の負担 | 自分で管理するか、管理会社に依頼するか |

| 売却計画 | 将来の売却時の利益を見込んでおくこと |

不動産投資で成功するためには、物件選びと利回り以外の要素をバランスよく考慮することが必要です。

目先の利回りだけで判断せず、長期的に安定した収益を見込むために、しっかりとリサーチし、計画的な投資を行いましょう。

不動産投資の利回りについてよくある質問

不動産投資を始める際に、利回りについてさまざまな疑問を抱く方が多いです。

ここでは、よくある質問に対して、初心者にもわかりやすく答えていきます。

ぜひ参考にしてください。

質問①:不動産投資の利回りはどのくらいが良いの?

一般的に、5〜7%の利回りが安定した投資の目安とされています。

利回りが低すぎる場合、収益性が期待できず、高すぎる場合はリスクが大きい可能性があります。

- 安定した利回り: 5〜7%

- リスクを伴う高利回り: 8%以上

市場や物件の状況にもよりますが、5%以上の利回りがあれば、比較的安全な投資が期待できます。

高すぎる利回りにはリスクが伴うため、注意が必要です。

質問②:利回りが高い物件は本当に安全なの?

利回りが高い物件は、表面的には魅力的に見えますが、空室リスクが高い地域や老朽化した物件などの具体的なリスクも伴います。

特に、次のような理由でリスクが高くなる可能性があります。

- 立地が悪い: 利回りが高い物件は、需要が少ない地域にあることが多く、空室リスクが高まります。

- 修繕費用がかかる: 古い物件は維持費が多く必要になるため、収益が減少する可能性があります。

利回りだけで判断せず、物件の立地や状態をよく確認しましょう。

質問③:実質利回りと表面利回りの違いは?

表面利回りは、物件の購入価格に対して家賃収入を基に算出する単純な利回りです。

一方、実質利回りは修繕費や管理費などの諸費用を考慮して算出するため、より現実的な収益性を反映します。

| 項目 | 表面利回り | 実質利回り |

|---|---|---|

| 計算基準 | 家賃収入 ÷ 購入価格 | (家賃収入 – 諸費用) ÷ 購入価格 |

| 正確さ | 収益性の簡易評価に使える | 実際の収益に近い数値 |

| 具体例 | 購入価格1,000万円、家賃収入100万円 | 購入価格1,000万円、家賃収入100万円、諸費用20万円 |

実質利回りのほうが、実際の投資収益性をより正確に評価するのに役立ちますね。

質問④:利回りが下がる原因は何か?

利回りが下がる原因はさまざまですが、具体的には以下のような点が挙げられます。

- 空室が増える: 入居者が見つからない場合、家賃収入が減少します。

- 修繕費が増加: 物件の老朽化による修繕費の増加が原因です。

- 賃料が下がる: 競合物件が増えると、賃料を下げざるを得ない状況に陥ることがあります。

これらのリスクを予め理解し適切な対策を講じることで、利回りの低下を防ぐことが可能です。

質問⑤:物件の種類による利回りの違いとは?

物件の種類ごとの利回り比較代表的な物件ごとの利回りの目安をは、以下のとおりです。

- マンション: 4〜6%

- アパート: 6〜8%

- 一棟ビル: 8〜10%

マンションは安定した収益を見込める一方で、利回りはやや低めです。

アパートや一棟ビルは管理の手間が増える代わりに、利回りが高くなる傾向があります。

まとめ:不動産投資の利回りを理解して、家賃収入で豊かな人生ライフを

今回は、不動産投資の利回りについて紹介しました。

- 利回り計算は、表面利回りと実質利回りの2パターン

- 表面利回りは、物件の購入価格に対して年間の家賃収入がどれくらい得られるかを簡易的に計算した数値

- 実質利回りは、表面利回りに対してより現実的な数値

- 不動産の種類ごとの平均利回り:マンション: 4〜6%、アパート: 6〜8%、一棟ビル: 8〜10%

不動産投資において利回りは非常に重要な指標ですが、利回りだけに注目して投資判断を下すのはリスクが伴います。

また、物件の種類や地域による利回りの違いについても把握しておくことで、より的確な投資判断が可能です。

安定した収益を得るためには、利回りの計算方法やリスク管理の重要性をしっかりと理解し、物件の管理・運営に取り組みましょう。

最終的には、自分の投資目的や資金状況に合わせて、適切な物件を選ぶことが成功への近道です。

本記事を参考に、不動産投資での成功を目指していきましょうね。