「不動産クラウドファンディング」というサービスが近年注目され、どんな仕組み?怪しくない?と気になっている方も多いのではないでしょうか。

従来のクラウドファンディングは、ファンの「推し活」のような意味合いもありましたが、不動産クラウドファンディングはそれとは異なり、投資の入門としてかなり有効でおすすめできる方法になります。

この記事では、不動産クラウドファンディングのシステムや、デメリット・メリットについて紹介していきます。

またおすすめの不動産クラウドファンディング運営会社も紹介しますので、ぜひ最後までお読みください。

不動産クラウドファンディングのデメリットや、他のサービスとの違いをしっかり押さえておきましょう!

上場企業などを中心に貸付をするソーシャルレンディング「Fundsが新規口座開設の特大キャンペーンを実施中です!

口座開設と出資で、最大4,000円の現金がキャッシュバックされます。

口座開設だけでも1,500円がもらえるのは、かなりのお得なキャンペーンですね。

キャンペーンは予告なく終了することがあるので、興味がある方は必ず公式サイトで最新情報をチェックの上、このタイミングでぜひ登録を進めてみてください。

※Fundsは企業に間接的に投資ができる資産運用サービスであり、不動産に投資をする不動産クラウドファンディングとは異なります。

不動産クラウドファンディングとは何?システムを紹介!

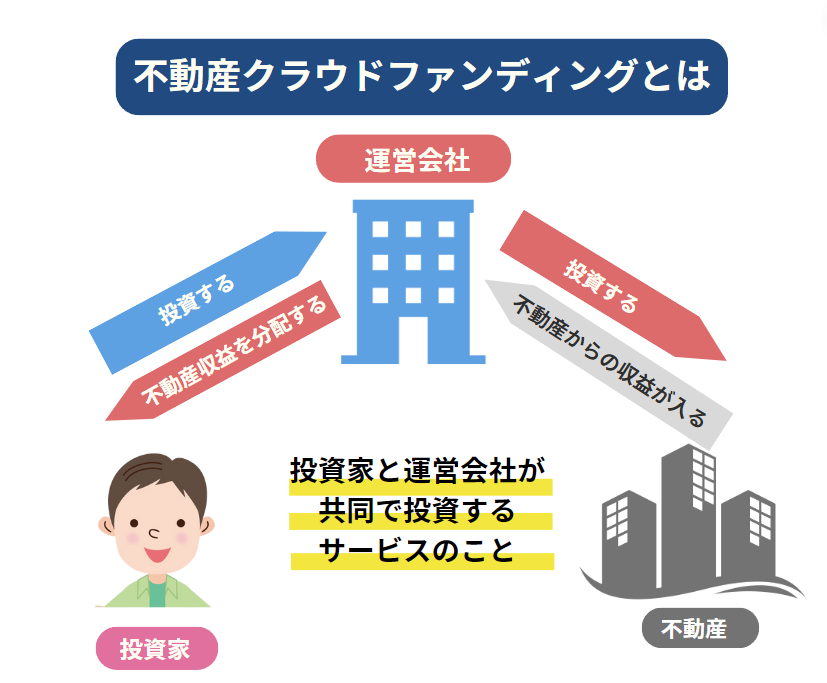

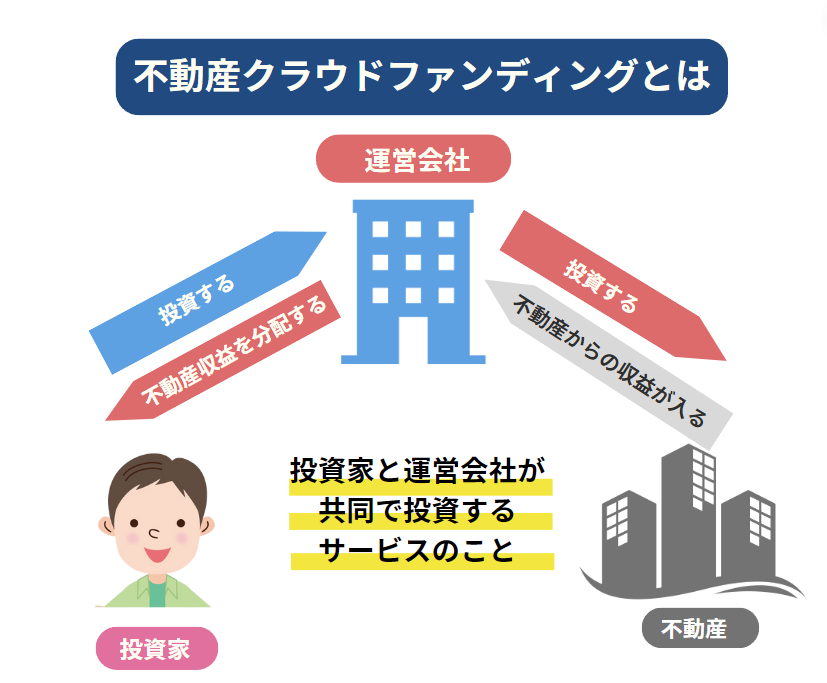

不動産クラウドファンディングとは、インターネットを通じて投資家(寄附者)から資金を募り、不動産の購入や運用資金として事業者が活用するサービスのことです。

みんなが自分で出せる範囲のお金を出し合って、不動産クラウドファンディング事業者がそれを集め、不動産運用し、寄附額に応じて寄附者に利益を分配します。

ここでは、不動産クラウドファンディングの仕組みや、設定額に到達しなかった場合についてお伝えしてきます

不動産クラウドファンディングの仕組み

不動産クラウドファンディングの具体的な仕組みについて見ていきましょう。

仕組み①法律のもと運営されている

不動産クラウドファンディングは「不動産特定共同事業法」という法律に基づいて運営されています。

脱法的な仕組みではなく、法律に基づいて厳格に運用されるので安心して利用できます。寄附者を守るような保護規定もあり、しっかり法規制がなされますので利用者(寄附者)は安心できます(寄附ではなく実際は出資です)。

仕組み②投資家と運営会社の共同出資

投資家と不動産クラウドファンディング運営会社が共同で出資することで、1人あたりの出資額を減らしながら不動産に投資することができます。

5億円の不動産も1人では買えませんが、100名いれば1人500万円の出資で済みます。これなら手が出せる人も多いはずです。

仕組み③物件の管理は運営会社が行う

運用期間中の物件の管理は運営会社が行うため、出資者には手間や費用がかかりません。

自分で買った場合は行政への手続きや日々の不動産管理などを行わなければならず、とても面倒です。

自分で物件を購入した場合は、不動産管理会社に依頼することが多く、費用がかかります。

仕組み④運用期間中の賃料収入や売却益を分配金として出資者に還元される

不動産クラウドファンディング運営会社は集めた資金で不動産を購入し、運用期間中の賃料収入や売却益を分配金として出資者に還元します。

投資した金額に応じて全員に分配されるため、利益が多ければ多いほど出資者が得られる利益も大きくなります。

このように不動産クラウドファンディングは高額の不動産を「共同購入」することで1人当たりの出資コストを下げ、その運用利益を受け取れるというコスパが良い投資になります。

不動産クラウドファンディング未達成の場合どうなる?

設定額未達成の場合は、クラウドファンディング不成立となり、寄附した金額は寄附者へ原則返金となります。(返金にならないケースもあり)

出資が少なかった場合でも、残りを不動産クラウドファンディング運営会社が調達して、購入することが多いです。

ただし、不動産クラウドファンディングでお金が集まらないということは、その不動産は出資者から見て魅力がないものであり、実際に購入して運用をはじめても大した利益を得られない可能性があります。

設定額が未達成だった場合、どのような対応なのか事前に確認しておきましょう!

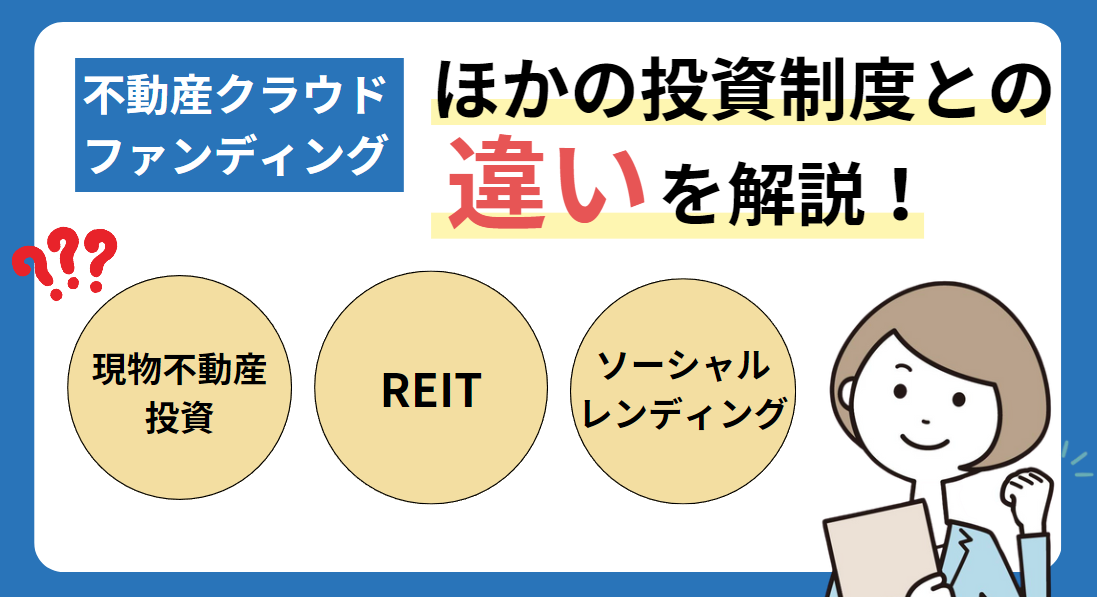

不動産クラウドファンディングと似た投資制度との違い

不動産クラウドファンディングに似た制度もあります。それらとの違いについても簡単に説明していきます。

不動産クラウドファンディングと現物不動産投資との違い

| 不動産クラファン | 現物不動産投資 | |

| 出資者 | 事業者と共同 | 自分一人 |

| 投資額 | 1万円~100万円 | 数千万~数億円 |

| 扱う物件 | 賃貸マンションや商業施設など | 戸建てやマンション、駐車場など |

| 物件の管理 | 投資家は行わない | 自分または管理会社に委託 |

| リスク | ・投資資金が集まらない場合もある ・大きなリターンは期待できない | ・空室リスク ・管理費や維持費の増加 |

不動産クラウドファンディングは、投資家と事業者が共同して出資することに対し、現物不動産投資は、自分1人で不動産を購入し運営していきます。

利益が出れば自分だけで「総取り」できますが、管理費や維持費、建物の場合は修繕費なども自分持ちになります。法的なトラブルに巻き込まれても誰も助けてくれません。

現物不動産投資は初期費用が高く、不動産ファンドに比べリスクが高いです。

確実な使用収益を得るには、好立地の高価格の物件を選定する必要があり、それなりの手持ち資金がないと厳しいでしょう。

不動産クラウドファンディングとREIT(リート)との違い

| 不動産クラファン | REIT(リート) | |

| 扱う不動産 | 単独不動産 | 複数不動産まとめて |

| 購入規模 | 数百万円~数億円 | 数百億〜数千億 |

| 利益分配時期 | 不定期 | 年1回~2回 |

| リスク保証 | 不動産特定共同事業法 による保護規定あり | 保証なし |

| 運用期間 | 決まっている | 決まっていない |

| 途中解約 | 原則解約不可 | いつでも換金可能 |

| 購入するもの | 現物不動産を共同購入 | 投資証券を購入 |

REIT(リート)は証券会社を通じて投資、出資を募り、ホテルやオフィスビルなど複数の不動産に投資します。

REITはハイリスクハイリターンでより株式投資に近いイメージです。

不動産クラウドファンディングは、自分で買って運用するのと株式投資の中間のイメージです。法的保護の有無などもREITとの大きな違いでしょう。

不動産クラウドファンディングとソーシャルレンディングとの違い

| 不動産クラファン | ソーシャルレンティング | |

| 購入するもの | 不動産投資事業の一部 | 特定の企業の融資債権 |

| メリット | ・安定的に賃料収入を得られる ・物件の成長を感じやすい ・対象不動産が明確 | ・高利回り ・特定の事業から債権回収不可能でも企業から債権回収可能な場合がある |

| リスク | ・投資資金が集まらない場合もある ・大きなリターンは期待できない | ・企業の倒産 ・業種によって収益の変動あり |

| 運用期間 | 短期〜長期 | 短期~中長期 |

ソーシャルレンティングとは、第二種金融商品取引業に登録したソーシャルレンティング業者が貸金業者として資金が必要な企業に融資を行う仕組みです。

お金を集めてそれを貸金業として貸して、その利息を出資者に分配します。

不動産クラウドファンディング同様、投資家から資金を集めて投資する仕組みですが、投資する対象や配当の原資が異なります。

不動産という「モノ」に投資するか、「企業」という人の集合体に投資するのか違いですね!

以上、不動産クラウドファンディングの他に、「現物不動産投資」「REIT(リート)」「ソーシャルレンディング」のサービスについてお伝えしました。

不動産投資初心者の方や、安定した収入を求める方は、不動産クラウドファンディングがおすすめです。

不動産クラウドファンディングの利回りと税務上の扱い

不動産クラウドファンディングの利回り、つまりどのくらい分配されるのか相場を確認します。

また、不動産クラウドファンディングの利益は、確定申告すべきなのかについても解説します。

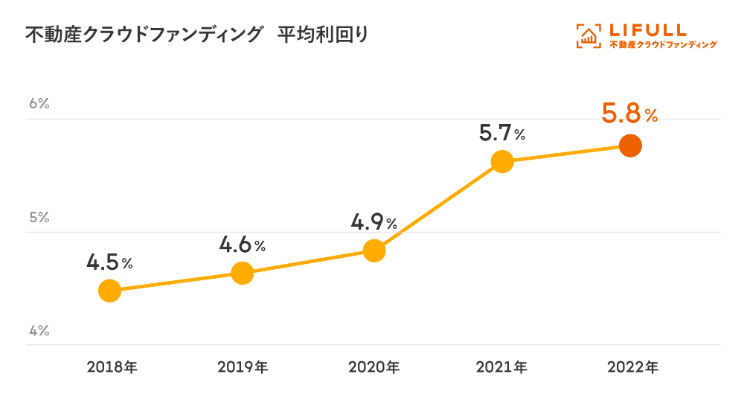

不動産クラウドファンディングの利回り

2022年度の不動産ファンドの平均利回り

不動産クラウドファンディングの利回り相場は「3%~8%」(年利換算)くらいです。

つまり、100万円不動産クラウドファンディングに出資したら、3万円~8万円年間で分配され、収入があります。

ただし、そこから源泉徴収税20.42%(所得税+復興特別所得税)が控除されます。

実際には、出資した金額の2.5%~6.5%くらいが手取りということになります。

各投資の平均利回り

| 投資商品・サービス | 平均利回り(年利換算) | 100万円投資して期待できる金額(配当・分配金) |

| 不動産クラウドファンディング | 3%~8% | 3万円~8万円 |

| 現物不動産投資(ワンルームマンション) | 3.8%~4% | 38,000円~4万円 |

| 株式投資 | 2% | 2万円 |

| REIT | 3.32% | 33,200円 |

| ソーシャルレンティング | 3%~4% | 3万円~4万円 |

| 普通預金金利(ゆうちょ銀行) | 0.10%(2025年2月) | 1,000円 |

上述の不動産クラウドファンディングと似た投資制度と利回りの下限はほぼ同じです。あとは上限をどう考えるかです。

不動産の運用がうまくいかなければ、分配金の減額や無配当になる可能性も。

追加でお金をとられるということはありませんが、高利回りにはリスクもあることを理解しておきましょう!

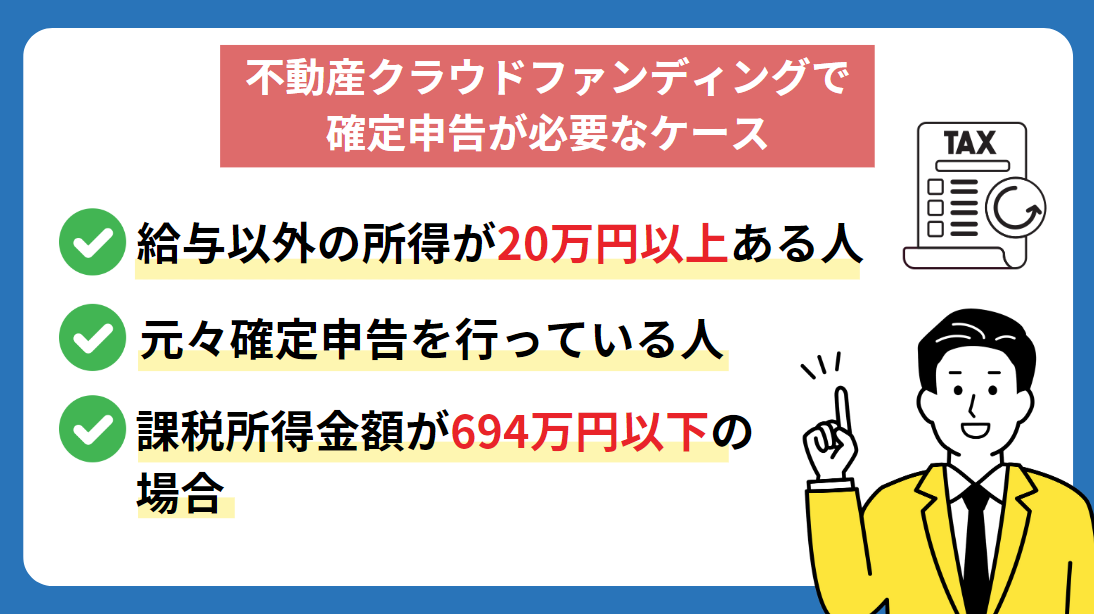

不動産クラウドファンディングの税務処理はどうする?

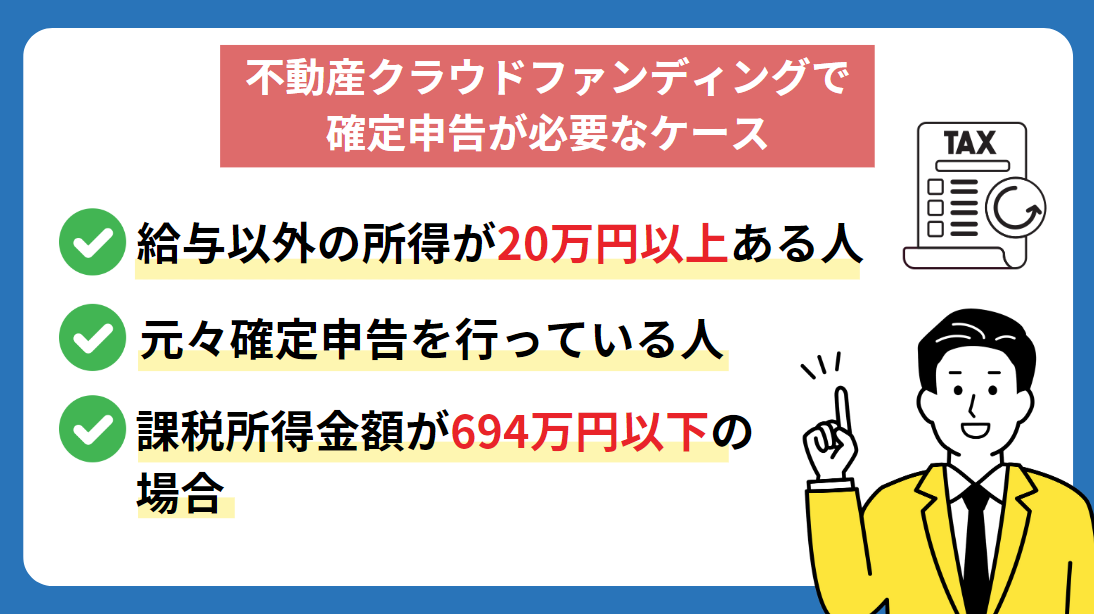

不動産クラウドファンディングの収入は「雑所得」になります。

この雑所得が年間20万円に満たない人は確定申告不要ですが、20万円を超える場合は確定申告の義務があります。

なお、課税所得が年間695万円未満である場合、確定申告を行うことで、源泉徴収された税金の一部が戻る可能性があります。

雑所得が20万円以下でも所得税と住民税が戻るので、余裕がある人は行いましょう。

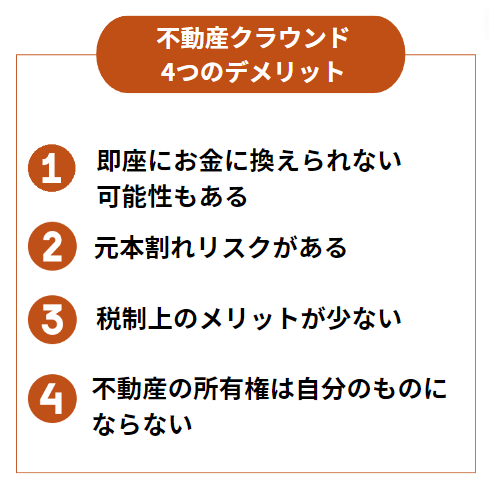

不動産クラウドファンディングの4つのデメリット

不動産クラウドファンディングにはデメリットがあります。

デメリットが多いと感じたなら、他の資産運用法を考えてみてください。

デメリット①即座にお金に換えられないかも

- 好きなタイミングで現金化できない

- 利益が分配されるタイミングも不定期

不動産クラウドファンディング決められた運用期間内での解約ができないことが多いです(即時解約できる運営会社もあります)。

通常のクラウドファンディングでも寄附したあとに「やめた、お金返して」という対応はできないことが多いですよね。

好きなタイミングで現金化できず、利益が分配されるタイミングも一定ではないことから、資金調達計画が立てにくいということもあるでしょう。

不定期に臨時収入が入るイメージですね!

デメリット②元本割れリスクがある

- 元本割れのリスクがある

- 出資した不動産クラウドファンディング運営会社が倒産しても保証されない

不動産が何らかの理由で大きく下落した場合、利益が出ず分配がなくなる可能性があります。

ただし、元本割れによるリスクはそれほど高いというわけではありません。

不動産クラウドファンディングには、投資家のリスクを軽減するための「優先劣後方式」という仕組みがあります。

優先劣後方式を採用しているファンドの場合、仮に不動産を売却時に損失が出たときに、一定の比率までは投資家の元本が守られます。

投資家が優先出資、クラウドファンディング事業者が劣後出資となるため、損失が出た場合は劣後出資のクラウドファンディング事業者出資分から負担をすることになります。

すべてのクラウドファンディング事業者が優先劣後方式を採用しているわけではありません。事前に確認しておきましょう!

また不動産クラウドファンディング運営会社の倒産にも注意が必要です。倒産した不動産クラウドファンディングへの出資は保証されません。

倒産リスクがない安全な不動産クラウドファンディング会社を選ぶことも、不動産を選ぶのと同様に重要です。

デメリット③税制上のメリットが少ない

- 不動産クラウドファンディングは「寄附金控除」に適用しない

- 節税や控除には関係がない

不動産クラウドファンディングはクラウドファンディングの形式をとっていますが、ふるさと納税のように「寄附金控除」は適用されません。

新NISAやiDeCoなどであれば確定申告で所得税を減らせますが、不動産クラウドファンディングの出資金や利益は節税や控除とは無関係なものになります。

不動産関連の控除もないので、不動産クラウドファンディング得た収入、利益は全額課税所得になり、確定申告しないと脱税になってしまいます。

デメリット④不動産の所有権は自分のものにならない

- 投資した不動産の所有権は不動産クラウドファンディング運営会社

- 自分名義の不動産にはならない

自分で不動産を購入して投資対象にした場合、不動産の所有権は自分名義になります。しかし、不動産クラウドファンディングの場合、自分名義にも共有名義にもならず、登記上、持分権もありません。

あくまで不動産クラウドファンディング運営会社が、不動産を購入し所有するための資金をクラウドファンディングで調達しているだけなので、使用権も抵当権も何の権利も投資家にはないのです。

逆に言うと、「面倒な手続きが必要ない」というメリットとも捉えられます!

「不動産の共同購入」ではないことに注意してください。

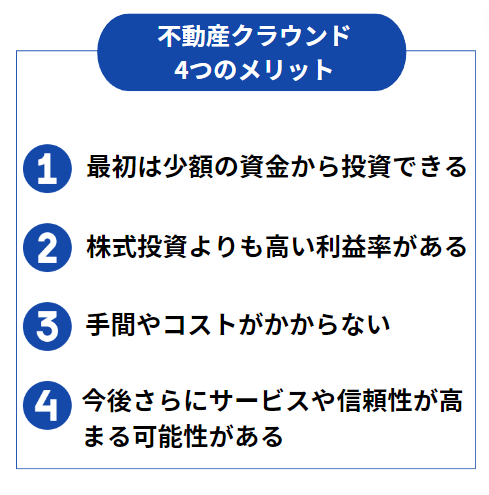

不動産クラウドファンディングの4つのメリット

続いて、不動産クラウドファンディングの4つのメリットについて説明します。

メリット①最初は少額の資金でリスクヘッジできる

実際に不動産を所有しようすれば数千万円~数億円が必要になりますが、不動産クラウドファンディングは少額から始められます。

投資金額は1万円程度からでも可能なため、株の少額取引と同じ感覚で始められます。新NISAなどよりもよほど手軽にできるかもしれません。

投資や資産運用が初めての方は、まず不動産クラウドファンディングから始めるのがおすすめですよ。

投資額が少なければその分リターンも少ないですが、低リスクで資産運用を始められることはメリットでしょう。もちろん、高額の投資をしていただいてもOKです。

メリット②株式投資などよりも高い利益率がある

不動産投資のプロに任せると、自分で不動産を買うよりも儲かる可能性が高くなります。

不動産クラウドファンディング運営会社は、不動産活用の専門家たちが在籍しているので、より効率的に利益を生み出せるでしょう。

利回りが高ければ多くの分配金、配当が期待できます。ただし、利回りはあくまで期待値であり、突発的な事態(自然災害など)で地価が下がるなどすれば期待値ほどの配当はないかもしれません。

メリット③投資する際にに手間やコストがかからない

不動産クラウドファンディングの場合、投資家たちは不動産の管理におけるコスト発生しません。

自分で物件を購入した場合は、物件の修繕、リフォームなどの管理や運用コストが必要になります。

入居者、契約者との契約書締結や確定申告なども必要になり、仕事をしながら大家さんとしての業務を遂行するのはかなり大変です。

管理や運営はプロにお任せ。まさにほったらかし運用ですね!

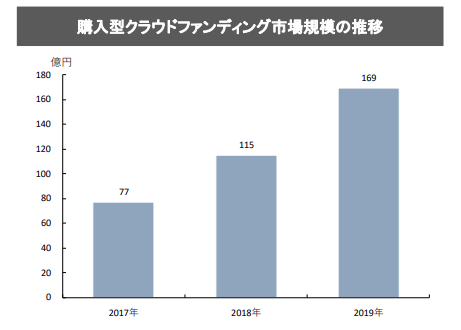

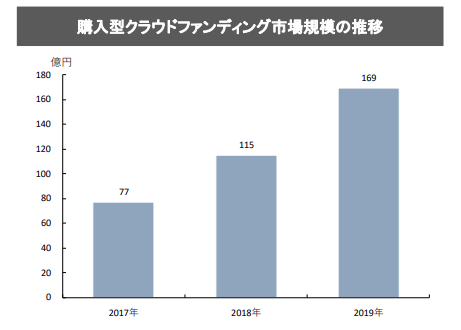

メリット④今後さらにサービスや信頼性が高まる

不動産クラウドファンディングの市場規模は近年急拡大しており、今後さらに市場シェアの拡大が見込まれています。

さまざまな不動産クラウドファンディングのサービスが参入することで、競争原理から各社のサービス向上や新たなルールの設定などが予想されます。

購入型クラウドファンディングの市場規模の推移

不動産クラウドファンディングに参入するには、国土交通大臣や都道府県知事からの許可が必要です。

今後、市場の拡大に伴い、ルールが見直されることで、悪質な業者の排除が期待でき、より信頼性の高いサービスへと移行していくでしょう。

初めて不動産クラウドファンディングしたい人に紹介したいの運営会社5選

不動産クラウドファンディングには興味があるがどこにすればよいのかわからない、そうした方におすすめできる不動産クラウドファンディングの運営会社を5社紹介いたします。

- COZUCHI

- 利回り不動産

- CREAL(クリアル)

- ヤマワケエステート

- LEVECHY(レベチー)

各社の特徴やポイントをお伝えしていきます!

①COZUCHI

| 想定利回り | 4%~18% |

| 劣後出資の比率 | 3.0〜37.5% |

| 運用期間 | 3か月以上 |

| 投資最低額 | 1万円 |

| 途中換金 | 可能 |

| 不動産の場所 | 居住用、商業用、事業用(東京都内中心) |

| 運営会社 | LAETOLI株式会社 |

| 会社HP | https://cozuchi.com/ja/ |

1万円から出資できる不動産クラウドファンディング運営会社「COZUCHI」です。

ネットを調査すると、「高利回りだが、きちんと償還されている」という意見が目立ちます。

- 短期運用タイプ:少額から手軽に不動産クラウドファンディングを始められるサービス

- 中長期運用タイプ:ローリスク・ローリターンで定期的な配当を目指す

COZUCHIでは上記の2つのファンドタイプを採用しています。

自分の好みに合わせて投資できますので、登録して自分に合うファンドを探してみてはいかがでしょうか。

不動産クラウドファンディングの中でも圧倒的な人気と実績を誇るサービスです!

②利回り不動産

| 想定利回り | 5%~10% |

| 劣後出資の比率 | 10%~62% |

| 運用期間 | 12か月以上 |

| 投資最低額 | 1万円 |

| 途中換金 | 原則不可 |

| 不動産の場所 | 居住用、商業用、事業用 |

| 運営会社 | 株式会社ワイズホールディングス |

| 会社HP | https://rimawari.co.jp/ |

不動産会社が運営する不動産クラウドファンディングです。

高配当で大型ファンドの豊富な取り扱いが魅力のサービスです。

会員には決算報告書を開示するなど、信頼性も高められています。

また、ワイズコインを原資として投資が可能で、投資やキャンペーンでワイズコインをもらうことができます。

利回り不動産は、高利回りファンドに独自のコインを使った投資が可能です!

③CREAL

| 想定利回り | 4%~6% |

| 劣後出資の比率 | 非公開 |

| 運用期間 | 12か月以上(24か月以上が多い) |

| 投資最低額 | 1万円 |

| 途中換金 | 原則不可 |

| 不動産の場所 | 居住用、商業用、事業用 |

| 運営会社 | クリアル株式会社 |

| 会社HP | https://creal.jp/ |

CREALは「ほったらかし資金運用」をモットーにしています。

マスターリース契約(建物を一括で賃貸する。空室関係なし)で空室による元本割れを防ぐ契約になっています。

クリアル株式会社は東証グロース市場上場企業が運営しており、決算書はすべて開示しています。

CREALは、安全性や透明性を重視している方におすすめです!

④ヤマワケエステート

| 想定利回り | 8%~80% |

| 劣後出資の比率 | 5%程度(会員登録後確認可能) |

| 運用期間 | 半年〜12ヶ月 |

| 投資最低額 | 1万円 |

| 途中換金 | 原則不可 |

| 不動産の場所 | 居住用、商業用、事業用、土地 |

| 運営会社 | ヤマワケエステート株式会社 |

| 会社HP | https://yamawake-estate.jp/ |

高利回り案件を募集することが特徴の不動産クラウドファンディング運営会社です。

募集案件は、サービスが開始して1年半程度で190件超えと、他社を圧倒するスピードです。

しかし、劣後出資割合は低めですので、他社に比べリスクは軽減されていないと考えましょう。

ヤマワケエステートは、ハイリスクだとしてもハイリターンな投資をしたい方におすすめです!

⑤LEVECHY(レベチー)

| 想定利回り | 6%~10% |

| 劣後出資の比率 | 4%~10% |

| 運用期間 | 8か月以上(12ヶ月が多い) |

| 投資最低額 | 1万円 |

| 途中換金 | 原則不可 |

| 不動産の場所 | 居住用、商業用、事業用 |

| 運営会社 | 株式会社LEVECHY |

| 会社HP | https://levechy.com/ |

「LEVECHY」は3・4号事業者免許を活かしたファンド組成を行う不動産クラウドファンディング運営会社です。

不動産クラウドファンディングでは珍しい、3、・4号事業者だからこそできる、倒産隔離や信託保全で、投資家の資産の安全性を高めています。

運営元である株式会社LEVECHYは、リーシング事業を専門としており、LEVECHYでも得意とするリーシングファンドを提供しています。

LEVECHY独自の安全性を高める仕組みがあります!

不動産クラウドファンディングでリスクの低い投資にチャレンジしてみよう!

- 不動産クラウドファンディングは投資家と運営会社が共同して投資するサービスのこと

- 法律に基づき運営されていて比較的安心できるサービス

- 少額取引から始められるので、投資初心者にもおすすめ

- 不動産クラウドファンディング会社によって最低投資額や投資期間などが異なる

- 自分に合った不動産クラウドファンディング運営会社を見つけよう

資産運用のプロにお願いできる不動産クラウドファンディングは資産運用のプロにお願いできるため、投資初心者の方におすすめです。

株のように紙切れになることは不動産ではなく、株式投資よりも期待値が高く安定した資産運用になるはずです。

まずは、上記でとりあげた不動産クラウドファンディング運営会社の公式HPをチェックし、自分のスタイルにあった運用方法を見つけましょう!